已有89家企业拿到科创板“准考证”。都集中在哪些城市?哪些企业最符合“拥有关键核心技术,科技创新能力突出”的定位?赚钱能力哪家更强?9张图全景扫描。

距离上交所披露第一批科创板受理企业刚刚“满月”,短短20个工作日,已有18批89家企业拿到“准考证”。其中,66家企业进入“已问询”阶段,23家仍处于“已受理”状态。

这些企业都有何特征?哪些机构能分得一杯羹?21数据新闻实验室全面扫描这89家企业,9张图为你解析。

融资能力更强:抢走主板风头,“巨无霸”企业出现

作为上半年资本市场最吸睛的大事之一,科创板点燃了市场各方的热情。据统计,截至4月21日,已受理的89家科创板企业拟融资金额达897.11亿元,平均每家企业募资10.08亿元。

可以对比的是,今年以来仅39家企业通过IPO登陆A股,合计募资306.65亿元,平均每家企业募资7.86亿元,相比科创板企业低22%。

募资规模最大的为中国通号,计划融资105亿元,不仅在科创板也在所有A股IPO企业中,是目前唯一一家募资规模超过百亿元的企业。资料显示,中国通号(03969.HK)实际控制人为国资委,2015年在港交所上市,2018年营收达400亿,与其他企业完全不在一个数量级。

除了这家“巨无霸”以外,云计算公司优刻得、玻尿酸龙头云熙生物、“低端手机之王”传音控股等募资额在30亿元以上。而更多冲刺科创板的企业募资额多数还是在10亿元以下,数量达到59家,占比66%。

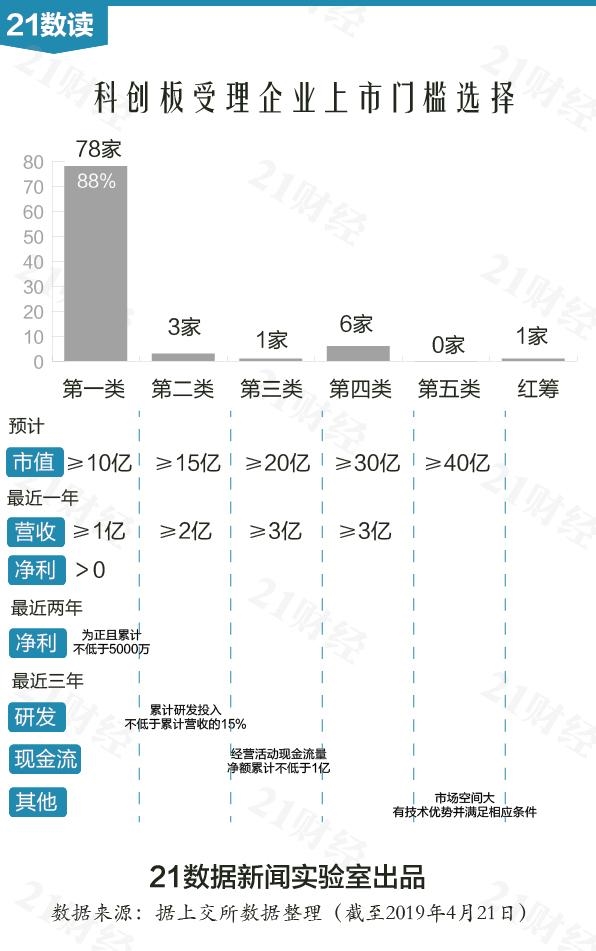

上市门槛放宽:第五类标准没人选,首家红筹企业受关注

根据上交所公布,企业拟在科创板上市的需符合五种标准之一,并允许红筹企业通过发行CDR的方式在科创板上市。

21数据新闻实验室梳理89家企业的招股说明书发现,选择第一类标准的多达78家,还没有企业选择第五类标准,即使五类标准均符合的安翰科技依然选择了预计市值要求最低的第一类。

此外,作为科创板受理的首家红筹企业发行CDR申请的案例,也是继和舰芯片之后第二家亏损企业,九号智能更受关注。根据招股说明书,发行前,九号智能每股净资产为-117.98元,近3年分别亏损1.58亿元、6.27亿元、17.99亿元。

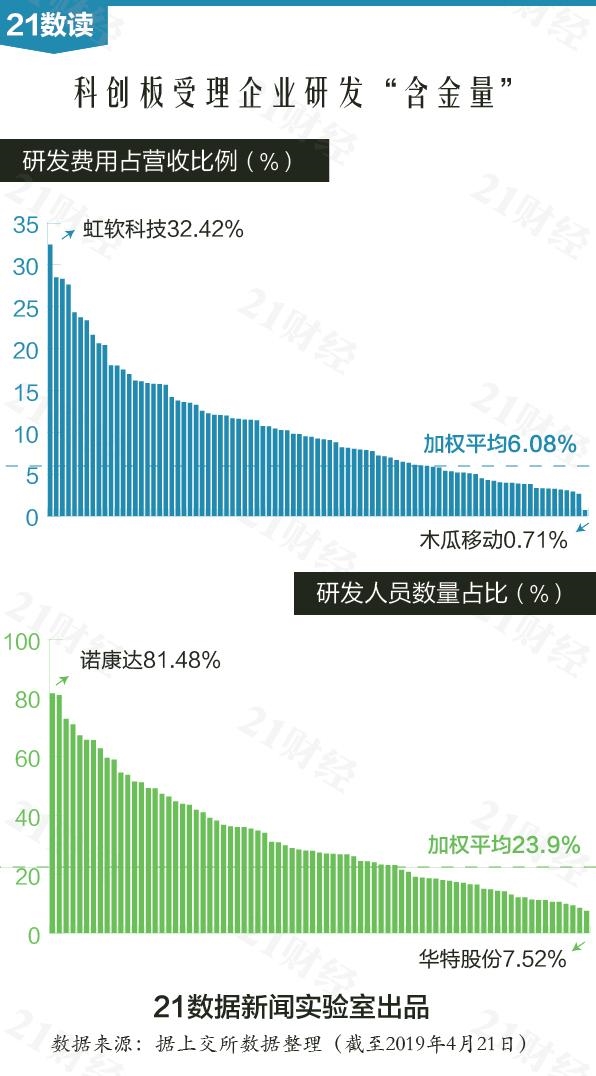

科研含金量比拼:3家企业研发投入占比不足3%,有公司研发人员仅15人

科创板从一开始定位就很明确,“符合国家战略,拥有关键核心技术,科技创新能力突出。”因而其研发支出备受市场关注。

据21数据新闻实验室统计,研发投入占比最高的为微芯生物,为55.85%,而木瓜移动、华特股份、九号智能等还不足3%,而高新技术企业规定近三年研发投入占比在3%-5%以上。

研发投入不仅包括研发费用,不少公司还将资本化支出纳入其中,如微芯生物,2018年研发投入8248.2万元,占营收比高达55.85%,其中研发费用4210万元,占营收比为28.51%,仍高于同行(医药制造业)其他科创板企业。

如果仅看研发费用占营收比例,最高的则为虹软科技,占比32.42%,其次为微芯生物,占比20%以上的还有国盾量子、山石网科、安翰科技等8家企业。

另一个可观察一家公司研发实力的维度为研发人员数量。数据显示,研发人员最多的为中国通号,有3676人,占比19.13%,传音控股、博众精工亦超过千人,诺康达、晶晨股份、美迪西研发人员占比均超过80%;而神工股份研发人员仅15人,华特股份、嘉元科技、龙软科技、万德斯等研发人员占比还不足10%。

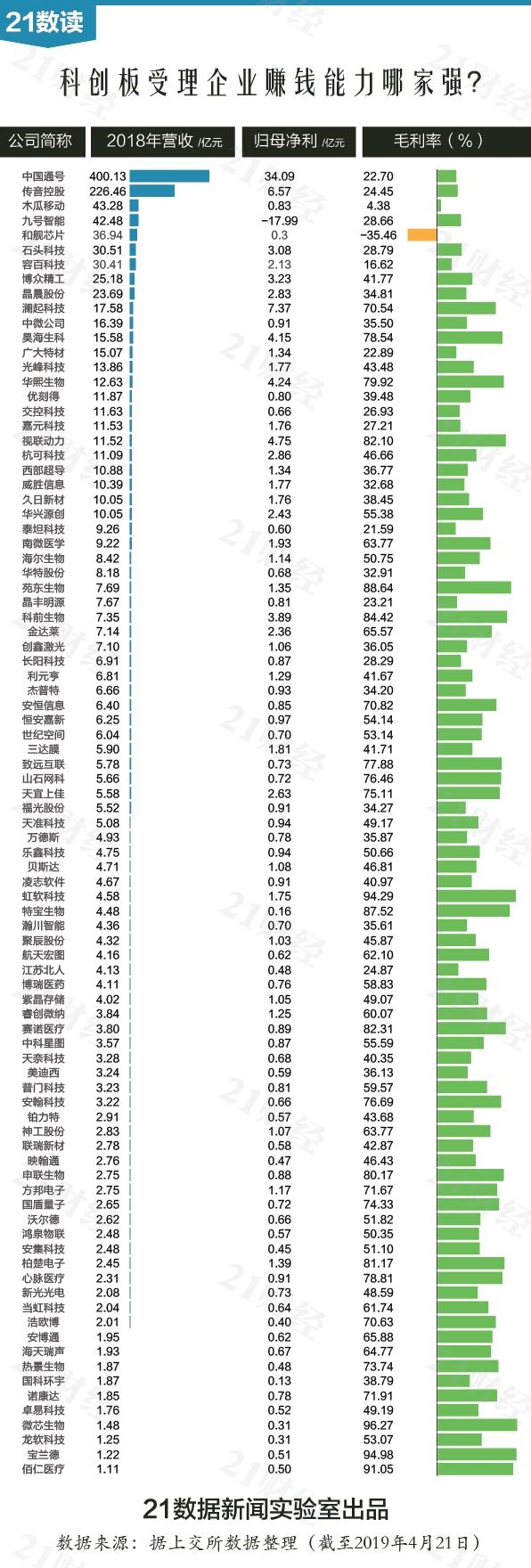

赚钱能力哪家强?4家企业毛利率超90%,2家企业亏损

此前科创板实施意见称,允许存在未弥补亏损、未盈利企业上市,不过截至目前,89家企业里仅和舰芯片、九号智能在2018年亏损,其中和舰芯片净利润为亏损26.02亿元,九号智能亏损17.99亿元。

最能赚钱的毫无疑问是巨无霸中国通号,2018年营收400亿元,归母净利润34亿。另一家营收过百亿的为传音控股,2018年收入226亿元。

除了营收净利外,毛利率也是参考指标之一。一般来说,毛利率过低,行业存在激烈竞争,企业定价能力较弱;毛利率太高也要注意甄别真实性。

据数据,目前89家企业中11家企业毛利率超过80%,多属于信息技术及医药生物行业,微芯生物、宝兰德、虹软科技、佰仁医疗等毛利率超过90%;另有50家企业毛利率位于40%~80%之间,和舰芯片、木瓜移动、容百科技等毛利率不足20%,和舰芯片的毛利率是唯一一家毛利率为负的企业,为-35.46%。

区域分布扫描:5省份占比近8成,境外企业上线

与上市企业分布区域大致相同的是,目前已受理的科创板企业也多集中北上广苏浙等省市。截至目前,来自北京的有21家,江苏、上海、广东分别有16家、14家、12家,7家来自浙江,5地企业合计占比近8成。

细分来看,除北京上海外,苏州优势明显,深圳、杭州紧随其后,梅州2家企业被受理,分别为嘉元科技、紫晶存储。另外还有28家企业分布在23个城市,值得注意的是,九号智能为唯一一家注册在境外的企业。

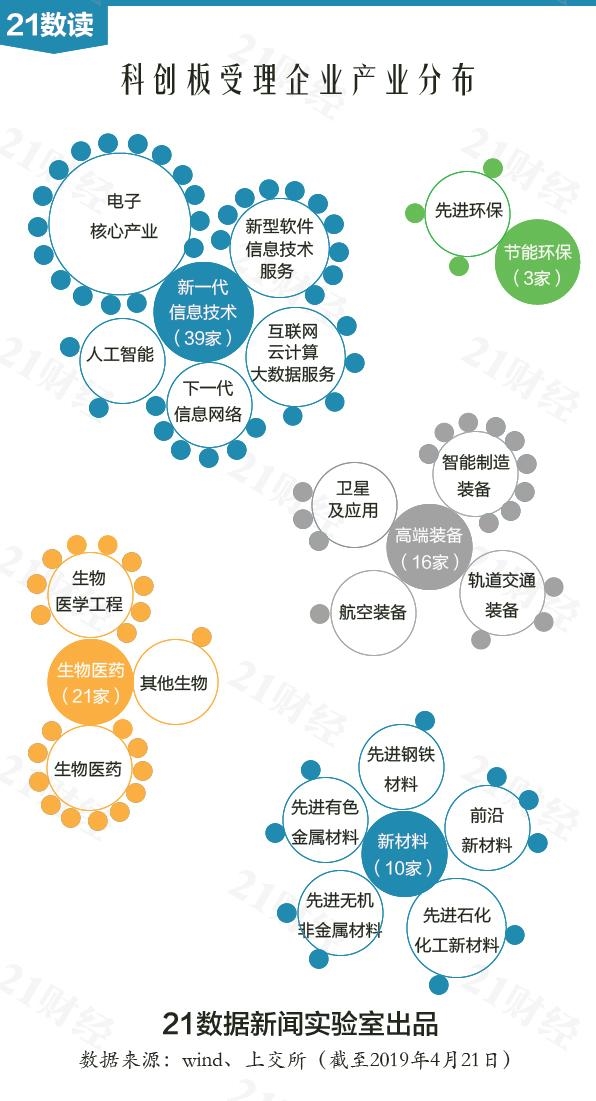

产业链解析:信息技术最多,新能源还未现身影

据证监会此前发布,科创板重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业,推动互联网、大数据、云计算、人工智能和制造业深度融合。

从已受理的企业来看,信息技术类最多,共有39家占比达44%,不过多为电子及软件行业,云计算、人工智能分别只有4家和2家。其次为生物医药,有21家,另外29家来自高端装备、新材料、节能环保等。

目前已受理的科创板企业还未有来自新能源领域。

保荐券商头部效应明显:中信建投以量取胜,中金抢到最大单

21数据新闻实验室梳理发现,已受理的89家科创板企业中,共有32家券商抢滩保荐业务。头部效应明显,“三中一华”(中信建投、中信证券、中金公司、华泰联合)合计保荐了37家企业,占到了总数的42%。

数量上看,中信建投以14家的绝对优势排名第一。不过按业务规模排名,中金公司则拔得头筹,保荐规模合计189.97亿元,比排名第二、第三的中信证券、中信建投高出逾80亿元,中国通号、优刻得等大单均被其拿下。

科创板重要的制度创新之一则在保荐跟投制度,根据规定,保荐机构使用自有资金认购发行人IPO股票数量的2%-5%,锁定期为24个月。这也有助于绑定利益诉求外,防止“只荐不保”的现象发生。

事务所的集聚效应:4家会计所承揽过半,律所国浩遥遥领先

与保荐机构相比,会计师事务所、律师事务所似乎没有那么高的关注度,不过证监会此前提到,中介机构无论是券商、会计师事务所、律师事务所的责任都进一步强化。上交所也指出,会计师事务所要充分发挥财务信息“看门人”作用,提升服务资本市场能力。

从目前数据来看,会计师事务所亦高度集中,27家会计事务所承揽了这89家科创板项目,其中,立信、天健、致同、瑞华4家会计师事务所就承揽了45家,占据了一半以上。

律师事务所同样呈现出明显的集聚效应。

23家参与科创板项目的律师事务所中,国浩律师事务所以14家遥遥领先,紧随其后的北京中伦、北京国枫律师事务所各参与了10家、9家。